El volumen de derivados de ETH sugiere que los inversores de Ethereum tienen poca confianza en el Spot ETF de Ethereum, lo que provocó un repunte masivo para el segundo token criptográfico más grande por capitalización de mercado. Este acontecimiento se produce en medio del inminente lanzamiento de estos fondos, que se espera que comenzar a operar la próxima semana.

La prima de futuros de Ethereum destaca la poca confianza en el precio de ETH

De acuerdo a datos de Levitas, Contratos de mes fijo de Ethereum La prima anualizada actualmente es del 11%, lo que sugiere que los comerciantes de criptomonedas no son lo suficientemente optimistas sobre el precio de ETH. Otros datos de Laevitas muestran que este indicador aún no ha mantenido niveles superiores al 12% el mes pasado.

Lectura relacionada

Esto es sorprendente considerando que se espera que los ETF Spot de Ethereum, que podrían lanzarse la próxima semana, provoquen un aumento en el precio de Ethereum. Los criptoanalistas como Linda han predicho que ETH podría subir hasta $4,000 gracias a las entradas de estos Spot ETF de Ethereum podría presenciar.

Sin embargo, los comerciantes de criptomonedas no están convencidos de que sea probable que Ethereum alcance tales alturas, al menos no lo suficientemente pronto. Una explicación plausible para esta falta de optimismo excesivo es que el precio de Ethereum podría continuar cotizando lateralmente durante un tiempo, gracias a las salidas diarias de 110 millones de dólares que la firma de investigación Kaiko proyectado podría surgir del ETF Spot Ethereum de Grayscale.

Además, esto parece probable siguiendo la presentaciones finales S-1 por los emisores de ETF Spot Ethereum, que mostraron que Grayscale tiene las tarifas más altas. El gestor de activos planea cobrar una comisión de gestión del 2,50%, mientras que la comisión más alta entre otros emisores de ETF Spot Ethereum es del 0,25%.

Grayscale había hecho algo similar con su ETF Spot Bitcoin, estableciendo su Comisión de gestión al 1,5%, mientras que los otros emisores de ETF Spot de Bitcoin tenían comisiones de gestión que oscilaban entre el 0,19% y el 0,39%. Se cree que esa medida fue una de las razones por las que el ETF de Bitcoin de Grayscale fue testigo de importantes salidas de capital tras el lanzamiento de los ETF de Bitcoin al contado.

Argumentando el inevitable aumento de precios de Ethereum

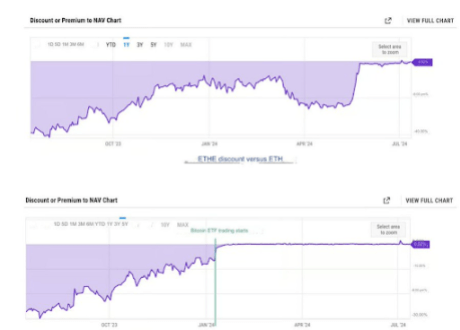

El criptoanalista Leon Waidmann tiene hecho un argumento alcista para el precio de ETH y explicó por qué los inversores de Ethereum deberían ser más optimistas. Señaló que el descuento entre Ethereum Trust (ETHE) de Grayscale y el precio de ETH se ha reducido significativamente desde el Se aprobaron los ETF al contado de Ethereum a principios de mayo.

Lectura relacionada

Waidmann afirmó que esto les ha dado a los inversores de ETHE tiempo suficiente para salir de sus posiciones sin descuentos significativos en comparación con Bitcoin Trust de escala de grises (GBTC). Otra razón por la que se cree que GBTC experimentó tales salidas fue porque los inversores estaban obteniendo ganancias por haber invertido en el fideicomiso a un precio Precio descontado al precio spot de Bitcoin.

Sin embargo, a diferencia de GBTC y otros ETF Spot de Bitcoin, ETHE y otros ETF Spot de Ethereum no comenzaron a cotizar inmediatamente después de la aprobación. Por lo tanto, Waidmann cree que quien pretendía beneficiarse del descuento entre el precio de ETHE y ETH ya debe haberlo hecho antes. Como tal, ETHE de Grayscale no debería presenciar la misma cantidad de toma de ganancias que el GBTC de Grayscale después de comenzar a cotizar.

Imagen destacada creada con Dall.E, gráfico de Tradingview.com