Conclusiones clave

- Si bien la red Ethereum es conocida por el papel crucial que desempeña en el ecosistema de las criptomonedas, el activo ETH es más difícil de definir.

- ETH se ha descrito anteriormente como un “activo de punto triple” y “dinero ultra sólido” en los círculos de Ethereum debido a su utilidad y escasez.

- El ex CEO de BitMEX, Arthur Hayes, argumenta que ETH se valorará como un bono cuando Ethereum complete la Fusión a Prueba de participación.

Comparte este artículo

De un “activo de triple punto” a “dinero ultra sólido”, Informe criptográfico explora cómo se ha conceptualizado el activo nativo de Ethereum y si verlo como un bono perpetuo podría ser el siguiente en ganar terreno.

Evolución de Ethereum

Desde que se lanzó Ethereum en 2015, el mercado de criptomonedas se ha involucrado en debates sobre cómo definirlo. La red Ethereum en sí misma a menudo se describe como la capa base de Web3, pero su activo nativo, ETH, no tiene una definición tan clara.

Al igual que con todas las nuevas tecnologías, descubrir cómo conceptualizarlas en referencia a los sistemas existentes es un punto de debate continuo. Ethereum no es diferente en este sentido. La segunda cadena de bloques más grande ha recorrido un largo camino desde su inicio, pero con una hoja de ruta que se extiende hasta bien entrada la década actual, todavía tiene un largo camino por recorrer antes de realizar su visión final.

Entre actualizaciones, los usuarios de Ethereum han tenido mucho tiempo para pensar en las implicaciones de cada bifurcación y especular sobre los efectos de futuras actualizaciones. Fragmentos de sonido rápidos como “Activo de triple punto” o “Dinero ultrasonoro” han ayudado a destilar la naturaleza a menudo compleja de Ethereum en memes virales que captan la atención y brindan un llamado de atención para aquellos que creen en ETH como el activo.

Mientras Ethereum se prepara para completar “la fusión” de prueba de trabajo a prueba de participación, una figura destacada en el espacio criptográfico cree que conceptualizar a Ethereum como un bono podría ser fundamental para su próxima etapa de crecimiento. Arthur Hayes, cofundador y ex director ejecutivo de la plataforma de negociación de criptomonedas BitMEX, es muy respetado en los círculos de criptomonedas por sus conocimientos sobre las criptomonedas y los mercados financieros globales. Hayes argumentó que las instituciones podrían considerar a ETH como un bono una vez que Ethereum pase a la prueba de participación en una publicación reciente en Medium. Basado en la clasificación de “bonos Ethereum” de Hayes, él cree que la propuesta de valor de comprar y apostar ETH debería hacer que el activo alcance los $ 10,000 para fines de 2022, compartiendo una opinión popular entre los entusiastas de Ethereum de que ETH se convertirá en un activo de cinco dígitos.

Clasificación de ETH

Antes de explorar cómo ETH podría mantenerse como un vínculo, es esencial comprender las ideas que llevaron a la noción de Hayes.

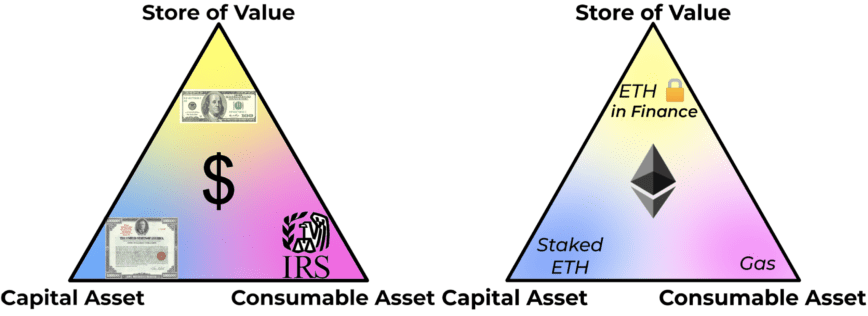

En 2019, sin banco El coanfitrión David Hoffman fue uno de los primeros en intentar definir ETH en referencia al sistema monetario tradicional. En una entrada de blog titulado “Ether: The Triple-Point Asset”, Hoffman argumentó que ETH es el primer activo que se incluye en las tres principales superclases de activos: depósito de valores, activos de capital y activos consumibles.

Explicó que ETH se convierte en un activo de capital cuando se apuesta. Esto se debe a que genera rendimiento y, por lo tanto, puede valorarse en función de sus rendimientos esperados, de forma similar a los bonos. Cuando ETH se usa como gas para pagar las transacciones, asume el papel de un activo consumible, de forma análoga a cómo se usan los dólares estadounidenses para pagar impuestos. Finalmente, ETH actúa como una reserva de valor cuando los titulares lo depositan en protocolos DeFi como Aave o Compound como garantía.

Esta definición de activos de punto triple forma la base del ecosistema Ethereum. Representa las diferentes fuerzas que influyen en el precio de ETH y, al mismo tiempo, proporciona un camino para una mayor adopción y crecimiento. También muestra cómo ETH es análogo a los activos clave en las economías tradicionales. Por ejemplo, la trifecta de dólares estadounidenses, bonos del tesoro de EE. UU. e impuestos del IRS que forman la economía de EE. UU. también se pueden identificar en el ecosistema Ethereum.

Sin embargo, mientras que la definición de Hoffman explica cómo ETH se puede comparar con activos de capital como bonos, todavía está muy lejos del argumento de Hayes de que puede ser valorado como un bono. Aquí es donde entra en juego otro meme popular utilizado para definir ETH, “dinero ultra sonoro”. La frase fue acuñada por el investigador criptógrafo de la Fundación Ethereum, Justin Drake, a principios de 2021 y desde entonces se ha convertido en un llamado de atención para los entusiastas de Ethereum. Vitalik Buterin ha dicho anteriormente que cree que ETH está en camino de convertirse en dinero ultrasónico.

En los últimos años, las críticas a los sistemas financieros tradicionales han ido en aumento, particularmente en el caso de la economía estadounidense. Una narrativa destacada que alimenta el auge de Bitcoin es que es “dinero sólido” porque tiene un suministro limitado. A diferencia del dólar estadounidense, que ha experimentado una rápida inflación debido a la impresión de dinero de la Reserva Federal, solo existirán 21 millones de Bitcoin. Sin embargo, la tesis del dinero ultrasonoro lleva esta idea un paso más allá. ¿Qué podría ser una mejor inversión que un activo con una cantidad finita? Un activo que en realidad aumenta en escasez y eventualmente se vuelve deflacionario a medida que ve más uso. Este es el concepto que representa el meme ultra sonoro del dinero.

En agosto de 2021, Ethereum envió una actualización que allanó el camino para que ETH se convirtiera en dinero ultrasónico. El hardfork de Londres presentó EIP-1559, una actualización crucial diseñada para cambiar el funcionamiento del mercado de tarifas de Ethereum. Antes de EIP-1559, los usuarios tenían que ofertar para que sus transacciones se incluyeran en nuevos bloques de la cadena. Ahora, pagan una tarifa base y pueden pagar una propina adicional a los mineros. La tarifa base se quema, lo que reduce significativamente el suministro de ETH con el tiempo. Esto compensa la inflación aproximada del 4,5% que proviene de las recompensas de minería y participación. EIP-1559 alcanzó los 2 millones de ETH quemados el mes pasado.

Es importante tener en cuenta que la quema de tarifas base de transacción por sí sola actualmente no es suficiente para hacer de ETH un activo deflacionario fuera de los momentos de congestión extrema de la red. Sin embargo, una vez que Ethereum se fusione con su cadena de prueba de participación, dejará de pagar recompensas en bloque a los mineros. En ese punto, que está programado para algún momento de este año, la cantidad de ETH quemado de las transacciones podría superar la cantidad pagada a los validadores con suficiente actividad en la red. Eso haría que ETH fuera deflacionario neto.

El paso a la prueba de participación también desbloqueará una funcionalidad vital necesaria para que ETH se vea como un vínculo. Actualmente, enviar ETH al contrato de staking de Ethereum es un proceso unidireccional: los fondos que están staking aún no se pueden retirar. Sin embargo, poco después de que se lleve a cabo la Fusión, se activarán los retiros del contrato de staking de ETH.

El primer vínculo perpetuo

Los bonos son instrumentos de renta fija que proporcionan alrededor del 1 al 2 % de rendimiento de bajo riesgo en los mercados tradicionales. Los bonos en divisas suelen ser emitidos por sus gobiernos correspondientes y representan la confianza de que el gobierno podrá pagar sus deudas en el futuro. Los bonos tradicionales también tienen un tiempo de vencimiento, que va de uno a 30 años, y los rendimientos aumentan en los bonos con plazos más largos.

Ver ETH como un bono no implica que se convierta en un instrumento de deuda como el papel comercial emitido por el gobierno. Simplemente compara el perfil de riesgo y los rendimientos futuros de apostar ETH con los bonos tradicionales.

Para ETH, el rendimiento de las apuestas es considerablemente más alto que el interés ganado en los bonos. La tasa actual se sitúa entre el 4 y el 5 % y se espera que aumente hasta alrededor del 8 % tras la Fusión. Otra diferencia clave es que, si bien las tasas de rendimiento de los bonos tradicionales dependen del tiempo, las recompensas de participación de ETH no lo son. Esto hace que sea mejor pensar en la participación de ETH como un “bono perpetuo” y debe tenerse en cuenta al valorarlo.

Hayes utiliza métricas de medición de rendimiento aplicadas en los mercados de bonos en su publicación de blog, combinadas con el rendimiento proyectado posterior a la fusión de ETH. El resultado implica que si los inversores institucionales piensan en ETH de la misma manera que piensan en los bonos en moneda extranjera, actualmente está infravalorado.

Hayes también señala que las tasas actuales para cubrir un “bono” ETH pagan una prima positiva, lo que hace que el comercio sea aún más lucrativo. Afirma que las únicas cosas que actualmente impiden que los administradores de activos ingresen al mercado de Ethereum son la incapacidad de retirar ETH apostado y el alto consumo de energía de Ethereum, los cuales serán solucionados por la Fusión.

Si bien el argumento para ver a ETH como un bono es convincente, también plantea la pregunta: si ETH puede valorarse como un bono, ¿por qué no pueden hacerlo otros tokens de prueba de participación que ya son más ecológicos y permiten que los participantes retiren sus fondos? ?

Surgen dos razones en el contexto de clasificar ETH como un activo de triple punto y dinero ultra sólido. En primer lugar, ningún otro competidor de Ethereum cumple los tres requisitos para convertirse en un activo de triple punto. Para usar a Solana como ejemplo, los titulares de SOL pueden apostar sus tokens para generar un rendimiento de alrededor del 6 al 7%, cumpliendo su función como activo de capital. SOL también se usa activamente como un activo de reserva de valor para pedir prestado. Sin embargo, las tarifas bajas de Solana afectan su capacidad de actuar como un activo consumible, eliminando una propuesta de valor fundamental.

Como otros tokens de prueba de participación tienen una inflación constante sin el factor de equilibrio de las tarifas que reducen el suministro, no se pueden definir como dinero ultrasónico deflacionario como ETH. Un activo con una oferta que aumenta al mismo ritmo que sus recompensas de participación no puede valorarse como un bono ya que tiene un rendimiento real del 0%. Comparativamente, ETH se vuelve deflacionario a medida que ve más uso, aumentando su propuesta de valor.

La idea de que los inversores institucionales pronto puedan adquirir ETH como un bono perpetuo es, sin duda, una propuesta atractiva para los titulares de ETH. Las matemáticas de Hayes no mienten, pero varios factores podrían afectar su tesis. El mayor obstáculo será convencer a los administradores de patrimonio para que vean ETH como un bono en primer lugar. Nadie puede predecir lo que harán los participantes del mercado, y el precedente histórico de instituciones que recurren tarde a las criptomonedas no es una buena señal. Otro desafío para la tesis de los bonos ETH probablemente será la liquidez de los derivados. Como señaló Hayes en su artículo de opinión, hay “poca liquidez” para los futuros de ETH/USD a más de tres meses. Si bien comprar y cubrir ETH puede ser un carry trade positivo, la falta de liquidez podría retrasar la adopción.

Además, vale la pena considerar el impacto de más retrasos en la fusión de Ethereum. Aunque el desarrollo parece estar según lo programado ahora, se debe tener en cuenta el riesgo de otro revés. A pesar de estos factores, es probable que la idea de conceptualizar ETH como un bono continúe ganando terreno. Sin embargo, queda por ver si ETH se convertirá en una parte esencial de las carteras institucionales y se disparará a una valoración de cinco cifras.

Divulgación: en el momento de escribir este artículo, el autor poseía ETH, SOL y varias otras criptomonedas.